- proč je potřeba být finančně gramotný?

- základy finanční gramotnosti

- jak zvýšit finanční gramotnost

- úroveň finanční gramotnosti v ČR

Proč je potřeba být finančně gramotný?

Finanční gramotnost nám umožní porozumět financím a umět s nimi správně zacházet v různých životních situacích, které mohou nastat. Díky finanční gramotnosti se snáze zorientujeme ve vlastních příjmech, výdajích a celkové bilanci. [1]

Finanční gramotnost je tedy schopnost porozumět a efektivně aplikovat řízení osobních financí a investování. Pomáhá jednotlivcům stát se soběstačnými a dosáhnout finanční stability. [2]

ZÁKLADY FINANČNÍ GRAMOTNOSTI

Mezi základní znaky finanční gramotnosti patří efektivní finanční plánování, řízení závazků, výpočet úroků a pochopení časové hodnoty peněz. Základní principy finanční gramotnosti jsou sledování příjmů a výdajů, efektivní splácení závazků a plánování financí na důchod. Finančně negramotný člověk činí špatná finanční rozhodnutí a může se tak dostat do dluhů a není schopen svých závazků dostát.

Mezi hlavní kroky k dosažení finanční gramotnosti patří pochopení tvorby osobního rozpočtu, sledování příjmů a výdajů, splácení závazků a efektivní plánování financí na důchod. V těchto případech lze využít i poradenství finančních expertů.

Finanční vzdělávání zahrnuje:

- pochopení, jak peníze fungují

- jak správně rozhodovat o osobních financích

- jak spravovat a dostát svým závazkům

- jak finance investovat

- jaká zvolit pojištění

- nákup nemovitosti nebo například platby za vzdělávání

- plánování financí na důchod. [2]

JAK ZVÝŠIT FINANČNÍ GRAMOTNOST

Rozvíjení finanční gramotnosti je celoživotní práce. Vede však ke stabilizaci a samostatnosti v osobních financích. Zahrnuje ucelený přehled o rozpočtu domácnosti, správu a splácení svých závazků a porozumění a orientace v úvěrových a investičních produktech na finančním trhu.

- Rozpočet – je nutné sledovat měsíční příjem a měsíční výdaje. Mezi příjmy se zahrnují pravidelné měsíční příjmy ze zaměstnání, výnosy z investic apod. Mezi výdaje je nutné zahrnout všechny fixní výdaje, jako jsou platby za nájem / hypotéku, poplatky, splátky závazků, výdaje na stravování, nákupy, cestování a úspory.

- Řízení financí: tvorba úspor – tvorba rezervy ať už na nenadálé životní situace nebo na konkrétní cíl. Rozhodněte se, jakou výši chcete každý měsíc ukládat na tvorbu úspor a zahrňte ji do pravidelných výdajů ve vašem rozpočtu.

- Správa závazků – vždy hlídejte, že máte dostatek financí na splácení svých závazků. Vždy si na účtu nechte dostatek finančních prostředků po celý měsíc, aby se po přijetí mzdy nezaplatily pouze závazky a váš účet byl celý měsíc na nule až do příchodu mzdy další měsíc. V případě přebytku finančních prostředků zvažte mimořádné splátky na snížení aktuálních závazků.

- Myslete na budoucnost – zvažte investice na budoucnost, například na důchod. Můžete využít penzijní spoření, případně jakékoli investiční portfolio – v případě potřeby se neváhejte obrátit na finanční poradce, kteří vám mohou s investiční strategií pomoci. [2]

ÚROVEŇ FINANČNÍ GRAMOTNOSTI V ČESKÉ REPUBLICE

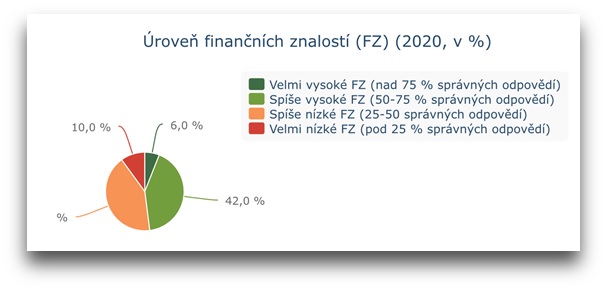

Měření úrovně finanční gramotnosti dospělé populace provádělo ministerstvo financí v lednu 2020.

,,Úroveň finanční gramotnosti, která se skládá z finančních znalostí a ekonomické zodpovědnosti, se od posledního měření v roce 2015 mírně zvýšila. Lidé začali více spořit, stanovili si finanční cíle a omezili některé své výdaje, dvě třetiny domácností si vytvářely rezervu pro případ ztráty příjmu. 95% osob předpokládá, že část jejich důchodu bude financována státem (v roce 2015 to bylo o 10 p. b. méně), od roku 2015 se také zvýšil podíl těch, kteří mají zodpovědnější alternativní plán – důchod chtějí financovat také z úspor, ze soukromého penzijního plánu či přivýdělkem.” [3]

Obrázek 1: https://financnigramotnost.mfcr.cz

Úroveň finančních znalostí ve výsledcích měření se váže ke znalostem z oblasti terminologie na finančním trhu, matematiky a makroekonomiky.

Vyšší úroveň finančních znalostí mají obecně

- vysokoškolsky vzdělaní lidé (71 %)

- lidé s vyššími příjmy (65 %)

- živnostníci (62 %)

- obyvatelé NUTS 2 Severovýchod (Liberecký, Královéhradecký a Pardubický kraj; 61 %)

Nižší úroveň finančních znalostí mají

- lidé se základním vzděláním (79 %)

- osoby s nejnižšími příjmy (74 %)

- obyvatelé NUTS 2 Střední Morava (Olomoucký a Zlínský kraj; 72 %)

- ekonomicky neaktivní lidé (71 %)

[1] https://financer.com/cz/osobni-finance/financni-gramotnost/

[2] https://www.investopedia.com/terms/f/financial-literacy.asp

Všichni členové asociace jsou držiteli všech potřebných oprávnění k provozování jejich podnikatelské činnosti.

Zejména se jedná o oprávnění k činnosti nebankovního poskytovatele spotřebitelského úvěru, případně oprávnění

k činnosti samostatného zprostředkovatele, které uděluje

Česká národní banka.